令和6年1月から大きく相続・贈与関係が変わります。特に注意すべきは、相続税の相続前7年内の贈与財産の加算と相続時精算課税制度についての改正です。

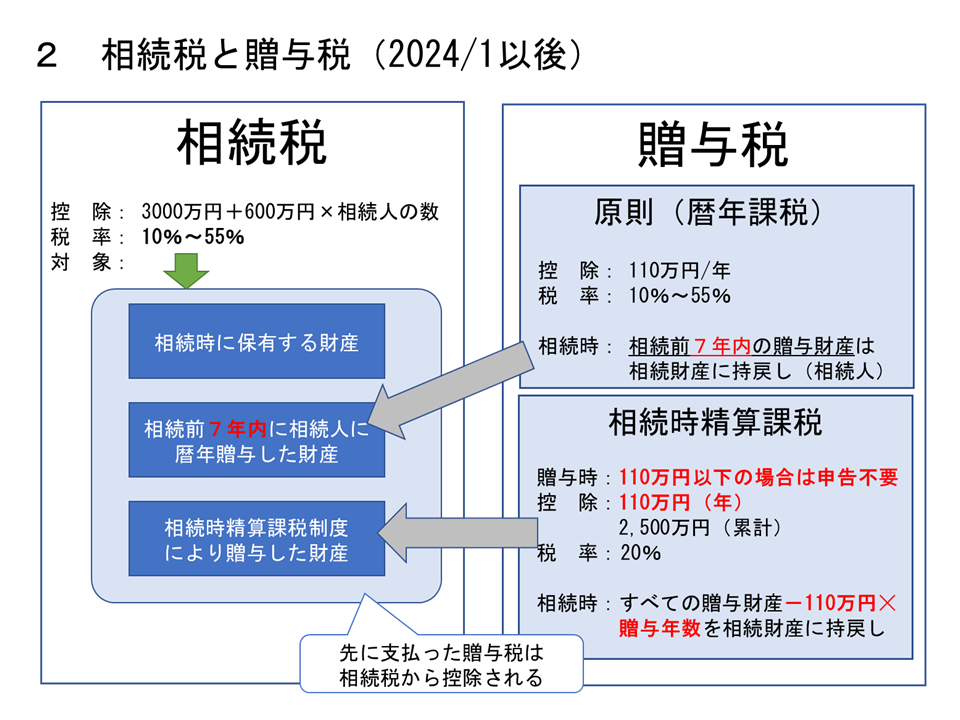

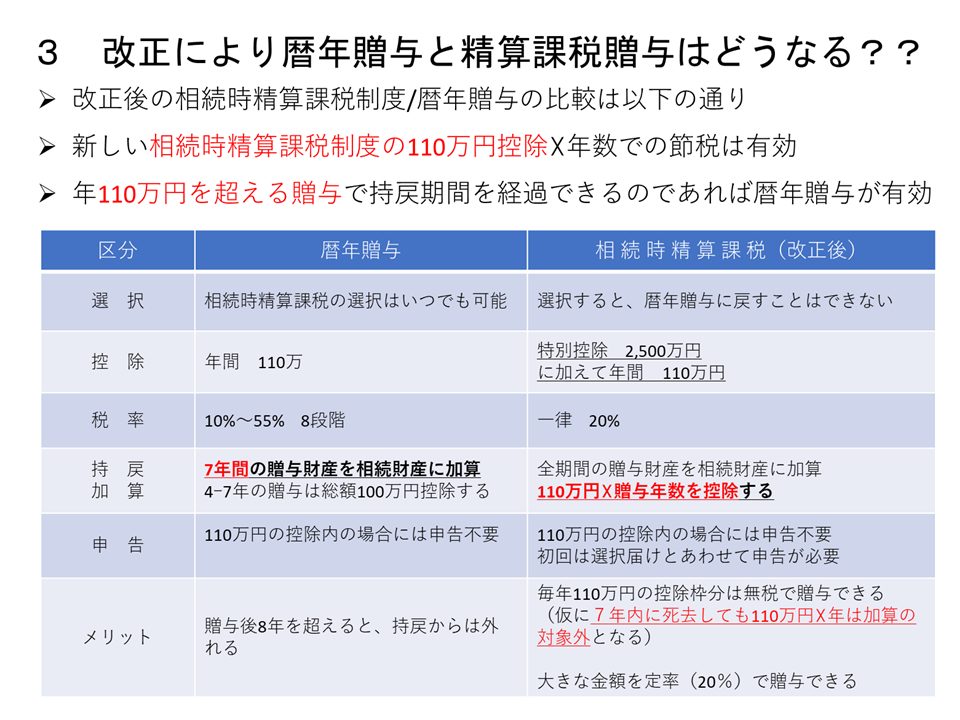

生前贈与加算の3年が7年に延長されます

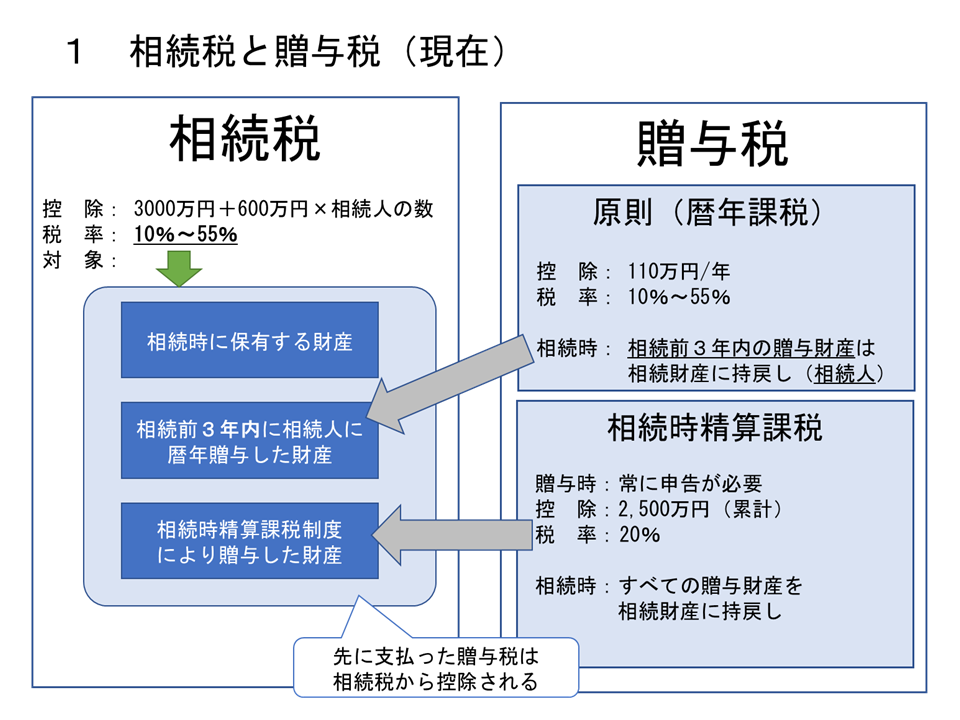

相続税を計算する場合、相続発生時点でどれだけ財産があるか?を算出していきます。

亡くなる前に、生前に分割して贈与を行い相続税の軽減することを防ぐため、相続人が相続前3年内にうけた贈与は相続した財産と合算して、相続税を納めます。

その合算する期間が3年から7年に延長されます。

相続時には7年間の間に贈与を受けた財産(贈与後4~7年経過した贈与財産からは、100万円控除した残額)が相続財産に加算されることになります。

この規定は、令和6年1月1日以後に贈与により取得する財産に係る相続税について適用されます。

そのため、令和5年(2023年)12月31日までの贈与は、旧制度ですので3年内加算ということになりました。

また、この適用をうける対象者にも変更はありませんので、相続人以外の孫への贈与などは、そもそも加算対象ではない状態は継続となっています。

相続時精算課税制度が使い勝手良くなります

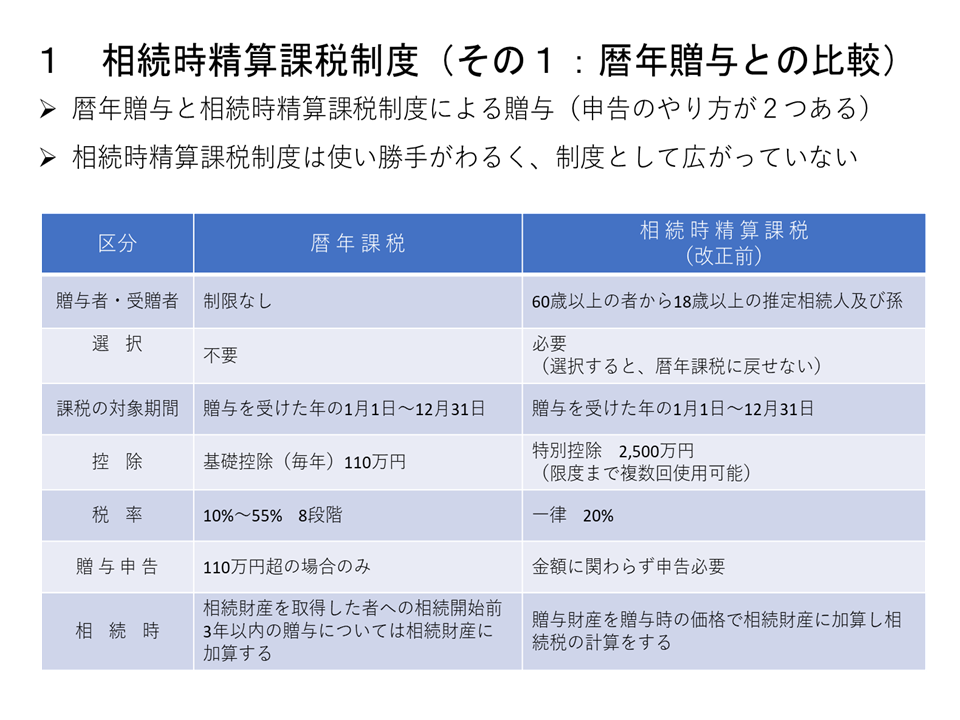

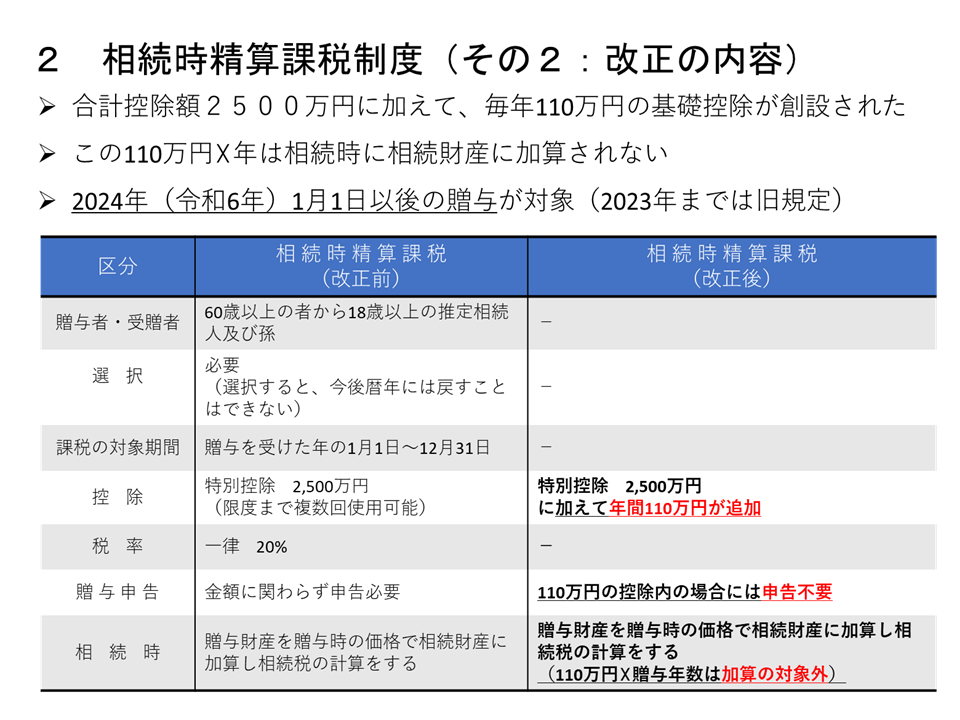

基礎控除である2,500万円までの生前贈与については税金がかからないかわりに、相続が起こった際に合算して相続税を計算する相続時精算課税制度に改正があります。

これまでは、少額の贈与であっても税務署に申告書を提出する必要がありました。

今回の改正により毎年110万円以内の贈与は申告しなくてもいいようにする方針です。

加えてこの110万円の控除額は相続時に相続財産に足し戻さなくていい、とされました。

この制度の利便性を高めることで、子育て世代への資産移転を促し経済の活性化を図るためです。

この改正は、令和6年1月1日以後に贈与により取得する財産について適用されます。

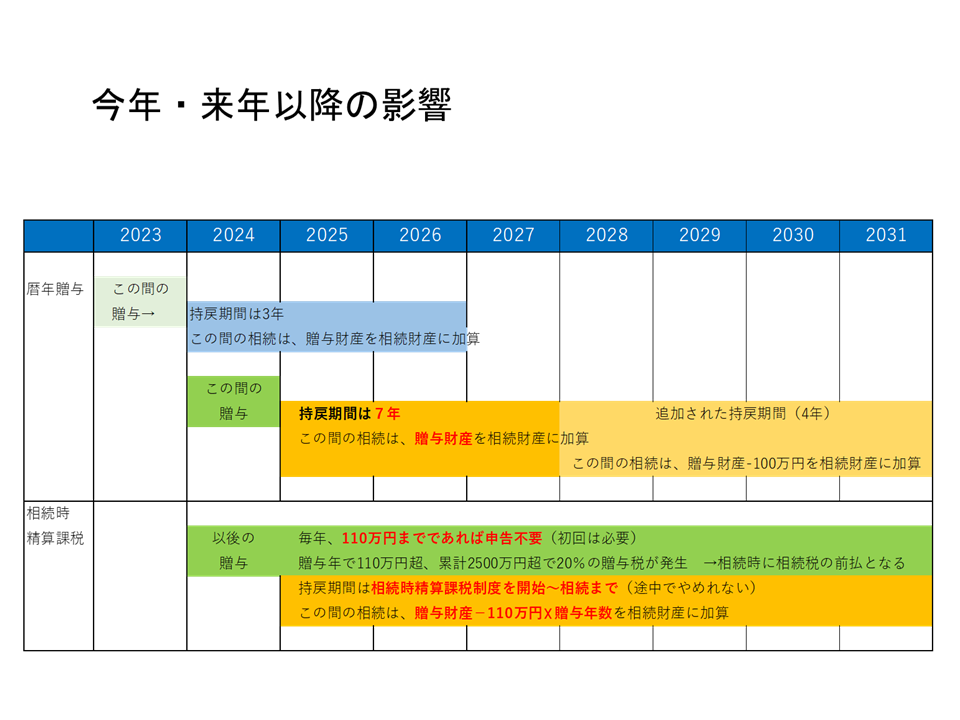

今年・来年以降の影響

2023年から2024年において贈与を行うとどのような影響があるのかをまとめました。

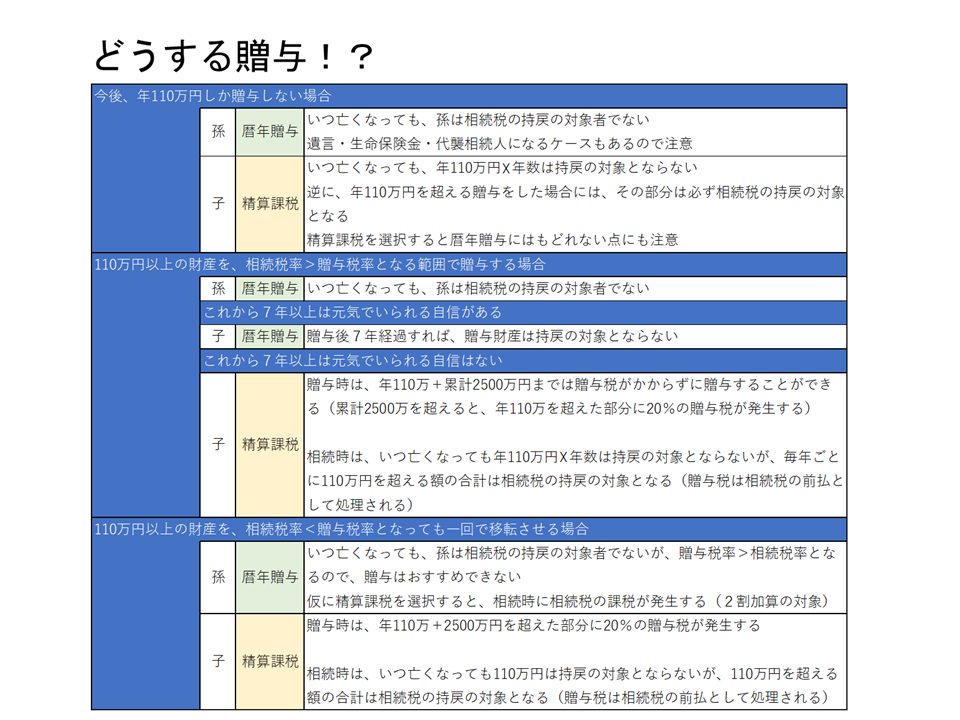

どうする贈与

令和6年1月1日以降、贈与を行うにあたり、それぞれの状況により何を選択すると最適か?下記にまとめました。

まとめ

当事務所では、「相続の準備」について何かできることはないか?アンテナを張って日々動いています。

贈与も相続の対策として活用できます。

令和6年1月以降の相続贈与関係で大きく改正された為、早めの 相続の準備が大切になります。

今の自分の状態はどうなのだろう?一番自分がいいと思う形で次の世代へ財産を引き継ぐには?等

不明な点がある場合は、一度専門家に相談することをおすすめします。

当事務所は「相続の準備」により一人一人の状況に合わせてサポートいたします。

大阪だけでなく、全国のご相談にも対応しております。

執筆:遠山真由美(大阪市北区)

(税制は投稿時点のものになりますので、ご注意ください)

無料Web相談・カンタン見積り依頼

市川欽一税理士事務所は「相続の準備」「相続申告」を支援しています。

Web相談・お見積りをご希望の方は、以下からお気軽におしらせください。

LINE(市川税理士事務所)

LINE(市川税理士事務所) facebook:ichikawatax

facebook:ichikawatax